Le Connecté : nouvel eldorado des biens techniques

Le marché des biens techniques en France a atteint 15,1 milliards d'€ en 2014, en recul de 2,5% par rapport à 2013

Heureusement, la vague des nouveaux produits connectés ouvre de belles perspectives qui permettront aux acteurs de ce marché de rebondir dès 2015

Sur fond de quasi retour à l'équilibre pour l'Europe de l'Ouest, la consommation de biens techniques en France s'inscrit en léger décalage par rapport à cette tendance avec une dépense en repli de 2,5 % pour un chiffre d'affaires de 15,1 milliards d'euros en 2014.

Téléphonie toujours en forte croissance et climat plus serein sur l'électronique grand public, téléviseurs en tête, n'auront donc pas réussi à compenser les tensions qui s'accélèrent sur les secteurs de la photo et de l'informatique, mais l'industrie est déjà en ordre de marche pour puiser au sein des nouveaux marchés connectés les ressources qui vont lui permettre de rebondir dans les prochaines années.

Hier encore une somme de concepts inédits, l'offre des nouveaux produits connectés n'en finit pas de s'étoffer et de se structurer, trouvant une place naturelle dans chacun des principaux univers du quotidien : la maison, l'équipement de la personne, la santé, la voiture, etc.

" Plus qu'une réponse individuelle à des besoins définis chez le consommateur, la multiplication des objets connectés permet des effets combinatoires parfois inattendus : plus je dispose de produits connectés à la maison, plus ils me rendent des services. Un cercle vertueux est donc en marche. Nous pensons qu'il se trouvera plus de 30 objets connectés par foyer en 2020 et il devrait se vendre d'ici là 2 milliards d'objets connectés en France " explique François KLIPFEL, Directeur Général Adjoint chez GfK Consumer Choices France.

Tous secteurs confondus, le marché potentiel est colossal

Wearable : le premier étage de la fusée objets connectés

Par définition, le potentiel des marchés du wearable est immense. D'une part parce qu'il s'adresse à des individus et non à des foyers. D'autre part parce que chacun d'entre nous peut porter plusieurs objets du quotidien : vêtements et chaussures naturellement, mais il reste de la place pour bracelets, montres, lunettes, bijoux et peut être d'autres encore qui restent à inventer.

Quel bilan peut-on alors tirer de cette première année d'existence ? Tout d'abord, le marché a démarré autour du poignet avec les montres ou les bracelets, le reste étant encore au stade du développement. Ensuite, il confirme que la cible est très large puisque plus de 640 000 consommateurs ont été séduits dès cette première année. Et l'équilibre est quasi parfait entre les 3 segments clés : montres connectés, montre de sport et traqueurs d'activité réalisant respectivement, 190, 250, et 200 000 ventes en 2014. Mais en rentrant dans l'analyse, ces 3 marchés sont pourtant très différents.

Compagnon, santé, quantified self, communautaire

La montre connectée est certainement le marché le plus prometteur. D'une part, elle s'affiche comme le compagnon idéal du smartphone qui équipe déjà plus de 27 millions de personnes en France. Ensuite elle peut reprendre les atouts de ce dernier qu'on a souvent comparé au couteau suisse puisqu'elle peut embarquer la plupart des fonctionnalités des montres de sport ou traqueurs d'activé. Enfin, elle adresse un marché de référence identifié, la montre traditionnelle, qui représente entre 12 et 14 millions de pièces chaque année. Sur ce dernier point, la montre connectée bouleverse les codes puisque les marques sont très différentes et essentiellement issues de l'univers des biens techniques. Aussi de par sa distribution où les ventes des premières s'équilibre entre opérateurs télécom et grande distribution quand la montre traditionnelle s'achète pour plus de 80% en horlogerie-bijouterie. La principale question réside donc dans l'impact que l'internet des objets peut avoir sur ce marché ? Et sur ce point on attend les réactions des marques traditionnelles, plutôt timides à ce jour.

Dès lors, on pourrait penser que le traqueur d'activité, designé sous la forme de bracelet, adresse une cible plus étroite et sera concurrencé de toute façon par la montre. Deux éléments peuvent nous faire dire le contraire. D'abord, les toutes dernières évolutions le positionnent clairement comme l'élément central de l'essor de la santé connectée. Aujourd'hui plus connoté sport et notamment running, les magasins éponymes en gèrent plus de la moitié des ventes. Mais nul doute qu'on devrait trouver rapidement ce petit objet dans les pharmacies autour d'un écosystème composé des balances, tensiomètres, réveil matin et tout autre objet marketé pour la santé et le bienêtre avec en leitmotiv le " quantified self ". Sur ce dernier point, on observe d'ailleurs des différences culturelles fortes entre pays. Le traqueur d'activité rencontre des succès différents puisqu'en Allemagne ou en Angleterre il s'est vendu 4 fois plus de traqueurs que de montres connectées en 2014.

Une première année satisfaisante

Enfin, la montre de sport s'apparente plus à une communauté de consommateurs. Si cette première année est flatteuse, la cible semble un peu plus limitée que les précédents segments et on retrouve plus les ingrédients qui ont fait le succès des caméras de sports. 70% des ventes sont d'ailleurs réalisés dans les magasins de sports en 2014. En attendant mieux ?

Le marché du wearable n'en est donc qu'à ses balbutiements et l'accélération sera continue sur les années à venir. Pour 2015, le marché français pourrait écouler quelques 1,8 millions de produits wearable sur les seules montres et traqueurs. A plus long terme on parle déjà de " controllables " et non plus de " wearables " où l'objet porté pourrait jouer un rôle central dans l'essor des objets connectés du foyer.

La maison connectée

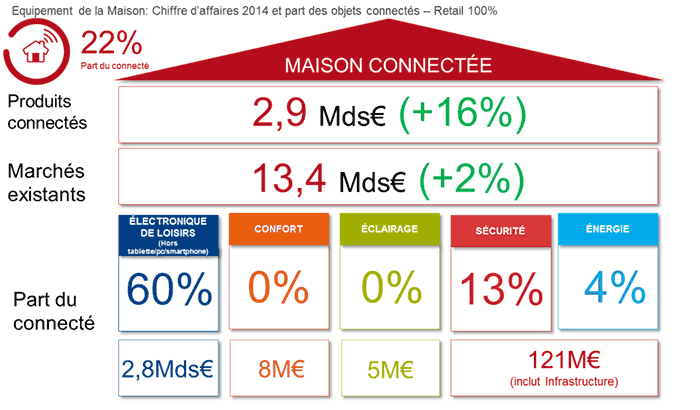

En 2014, l'argument du connecté aura été un driver de croissance pour les marchés de la maison. Sur un marché de l'équipement de la maison (Hors écran Smartphone/tablette/PC) estimé à 13,4 Milliards d'€ en 2014 qui a progressé de +2%, les objets connectés ont généré 2,9 Milliards d'€ en croissance de +16%.

Selon GfK qui segmente le marché de la maison Intelligente en 5 catégories, le confort, l'éclairage, l'énergie, la sécurité, et l'électronique de loisirs , GfK précise que la majorité du chiffre d'affaires des objets connectés a été réalisé par les produits d'électronique de loisirs avec 2,8Mds d'€.

La maison connectée en 2014

Au-delà des drones et autres gadgets qui ont été les cadeaux à la mode de la fin d'année avec 100 000 unités vendues, l'électronique de loisirs est tirée de manière naturelle vers le connecté grâce à des usages de plus en plus nombreux (le streaming vidéo et audio, le jeu en ligne, et la photo) qui poussent les utilisateurs à renouveler leurs équipements audio et photo qui embarquent des fonctions connectés.

Sur les autres catégories, 2014 a vu les premières offres de la maison intelligente se déployer en fin d'année ; avec des thermostats connectés, les cocottes, les brosses à dents et autres box domotiques. Au total le connecté sur ces catégories a représenté 90 000 unités et un chiffres d'affaires de 29 millions d'€.

2015 : l'an I de la maison Intelligente

Les dernières annonces du CES 2015, laissent penser que 2015 sera une véritable année de démocratisation de la maison Intelligente. Les nouvelles boxs domotiques, serrures connectées ainsi de nouveaux produits d'électroménager vont arriver sur le marché. GfK prévoit une croissance forte des ventes de produit connectés dans la maison avec un chiffre d'affaires attendu de à 3,2 Milliards d' €

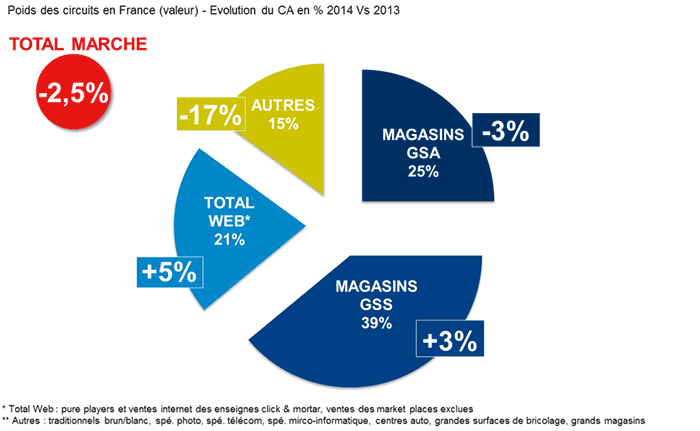

Distribution : le développement du connecté passera par (tous) les magasins

2014 aura vu les tendances de fond se poursuivre : les ventes Internet affichent la croissance la plus dynamique (chiffre d'affaires à +5% avec un poids de 21%) tandis que les circuits des petits spécialistes reculent fortement avec une baisse de leurs ventes de -17%. Entre ces deux extrêmes on observe des tendances contraires : les Grandes Surfaces Alimentaires (GSA) se sont mieux comportées qu'en 2013 mais ont quand même vu leur CA baisser de -3% tandis que les Grandes Surfaces Spécialisées (GSS) ont enregistré une croissance de +3% (ventes magasins uniquement). Pour Matthieu Cortesse, Directeur de Clientèle au Service Distribution chez GfK Consumer Choices, cette performance s'explique de deux façons : " Côté produits ce circuit a poursuivi sa conquête de parts de marchés sur les ventes de smartphones vendus sans abonnement et a bénéficié d'un rebond du marché des écrans TV ; côté ''effet parc'' ce sont plus de 80 nouveaux magasins (150 en 2 ans) qui ont ouvert en 2014 et qui ont contribué au dynamisme global du circuit. "

Les grands spécialistes et Internet ont été au rendez-vous

Ces bons résultats des grandes enseignes spécialisées sont évidemment de bon augure pour le développement des ventes d'objets connectés. Les experts de GfK sont convaincus que la démocratisation de tous ces nouveaux produits communicants avec nos smartphones sera portée par les enseignes en lesquelles les consommateurs ont confiance et qui se donneront les moyens de bien expliquer les fonctions et bénéfices de ces objets. L'étape suivante sera indéniablement le poids que prendront les circuits " hyper-spécialisés ", qui introduiront petit à petit des références connectées dans leurs rayons et ainsi viendront modifier le paysage de la distribution de biens techniques. On parle de 2.000 Grandes Surfaces de Bricolage, de 1.300 jardineries, 6.000 bijoutiers/horlogers, 1.200 spécialistes automobile, 12.000 opticiens et… plus de 20.000 officines de pharmacie !

Le marché des biens techniques peine donc, dans sa globalité, à renouer avec la croissance, et cette crise de consommation alimente les tensions entre les distributeurs et les fournisseurs, mais aussi entre les enseignes entre elles : frictions entre pure players et click & mortar, franchisés indépendants qui changent de bannière, rapprochements au sein de la GSA… Le paysage de la distribution de biens techniques devrait beaucoup changer dans les années à venir !