Don't Nod : Succès de la levée de fonds d'un montant d'environ 46 M€

Don't Nod, éditeur et studio indépendant de création et de développement de jeux vidéo, annonce aujourd'hui le succès de la levée de fonds lancée le 16 février 2023 comprenant d'une part l'augmentation de capital avec suppression du droit préférentiel de souscription, par voie de construction accélérée de livre d'ordres réservée à une catégorie de bénéficiaires, pour un montant total (prime d'émission incluse) d'environ 45,2 M€ et d'autre part, une augmentation de capital avec suppression du droit préférentiel, par voie d'offre au public dédiée aux investisseurs particuliers via la plateforme PrimaryBid, pour un montant total (prime d'émission incluse) d'environ 0,7 M€ (la "levée de fonds").

Don't Nod, éditeur et studio indépendant de création et de développement de jeux vidéo, annonce aujourd'hui le succès de la levée de fonds lancée le 16 février 2023 comprenant d'une part l'augmentation de capital avec suppression du droit préférentiel de souscription, par voie de construction accélérée de livre d'ordres réservée à une catégorie de bénéficiaires, pour un montant total (prime d'émission incluse) d'environ 45,2 M€ et d'autre part, une augmentation de capital avec suppression du droit préférentiel, par voie d'offre au public dédiée aux investisseurs particuliers via la plateforme PrimaryBid, pour un montant total (prime d'émission incluse) d'environ 0,7 M€ (la "levée de fonds").

Je suis très heureux du soutien continu de nos actionnaires existants, et je tiens à adresser mes remerciements aux investisseurs institutionnels et individuels pour leur confiance dans notre développement",

a déclaré Oskar Guilbert, Président Directeur Général de Don't Nod.

"Avec les sorties en 2023 de 2 nouveaux jeux et le développement de 4 créations originales supplémentaires et de 2 coproductions externes, Don't Nod bénéficie du plus grand pipeline de jeux de son histoire. Les fonds levés vont nous permettre d'accélérer notre prochain cycle de croissance au-delà de 2025, sur le segment à potentiel commercial fort et éprouvé de l'action-RPG."

Modalités de l'offre

La levée de fonds s'est élevée à un montant total d'environ 46 M€, soit 98,5% par les investisseurs institutionnels et 1,5% par les particuliers via la plateforme PrimaryBid.

La levée de fonds, d'un montant total d'environ 46 M€, prime d'émission incluse, a été réalisée par émission, avec suppression du droit préférentiel de souscription, de 4 592 048 actions nouvelles ordinaires de la Société (les "Actions Nouvelles"), dans le cadre :

- d'une augmentation de capital d'un montant (prime d'émission incluse) d'environ 45,2 M€ par l'émission de 4 522 491 Actions Nouvelles avec suppression du droit préférentiel de souscription, au profit d'une catégorie de bénéficiaires (conformément aux décisions prises par le Conseil d'Administration du 10 février 2023 et par le Président du Conseil d'Administration le 16 et le 17 février 2023, agissant par sub-délégation et faisant usage de la 12ème résolution de l'Assemblée Générale Mixte de la Société du 7 juin 2022), (l'"Offre Réservée")

- d'une augmentation de capital d'un montant (prime d'émission incluse) d'environ 0,7 M€ par l'émission de 69 557 Actions Nouvelles avec suppression du préférentiel de souscription et par voie d'offre au public, au profit d'investisseurs particuliers via la plateforme PrimaryBid (conformément aux décisions prises par le Conseil d'Administration du 10 février 2023 et par le Président du Conseil d'Administration le 16 et le 17 février 2023, agissant par sub-délégation et faisant usage de la 10ème résolution de l'Assemblée Générale Mixte de la Société du 7 juin 2022), (l'"Offre PrimaryBid").

Les Actions Nouvelles, représentant environ 54% du capital social de la Société, sur une base non diluée, avant la réalisation de la levée de fonds et 35% du capital social de la Société, sur une base non diluée, après réalisation de la levée de fonds, sont émises par décisions du Président du Conseil d'Administration, en vertu de la sub-délégation de compétence conférée le 10 février 2023 par le Conseil d'Administration de la Société.

Le prix de souscription par action dans le cadre de l'Offre Réservée et de l'Offre PrimaryBid a été fixé à un montant de 10 € (incluant 0,02 € de valeur nominale et 9,98 € de prime d'émission). Ce prix de souscription fait ressortir une décote de 5,2% par rapport au cours de clôture de l'action Don't Nod du 16 février 2023 (soit 10,55 €).

Il est rappelé que préalablement au lancement de la levée de fonds, Tencent Holdings Limited ("Tencent"), s'est engagé à souscrire un montant minimum de 35 M€ par l'intermédiaire de sa filiale Proxima Beta Europe BV. Tencent, s'est vu attribuer 3 600 000 actions nouvelles dans le cadre de l'Offre Réservée.

Le règlement-livraison des actions ordinaires nouvelles et leur admission aux négociations sur le marché Euronext Growth à Paris interviendront le 21 février 2023. Dès leur émission, les actions ordinaires nouvelles seront soumises à toutes les dispositions statutaires et seront assimilées aux actions existantes de Don't Nod. Elles porteront jouissance courante et seront admises aux négociations sur le marché Euronext Growth Paris sur la même ligne de cotation que les actions de la Société d'ores et déjà cotées sous le même code ISIN FR0013331212 - ALDNE.

En application de l'article 1er, 4 du règlement (UE) 2017/1129 du Parlement européen et du Conseil du 14 juin 2017, l'Offre Réservée et l'Offre PrimaryBid n'ont pas donné et ne donneront pas lieu à la publication d'un Prospectus soumis à l'approbation de l'AMF.

Incidence de l'opération sur l'actionnariat de Don't Nod

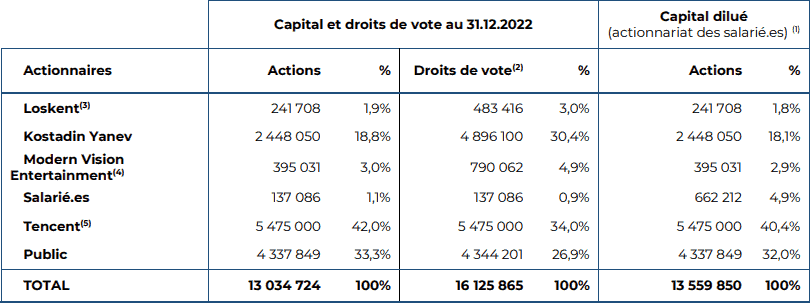

A l'issue de la levée de fonds, le capital social de Don't Nod s'élèvera à 260 694,48 € et sera composé de 13 034 724 actions ordinaires d'une valeur nominale de 0,02 € chacune. A titre d'exemple, un actionnaire détenant 1% du capital de la Société avant le lancement de la levée de fonds détiendra désormais une participation de 0,65%.

À la suite de la levée de fonds, la répartition du capital et des droits de vote de Don't Nod est désormais la suivante (sur une base diluée et non diluée) :

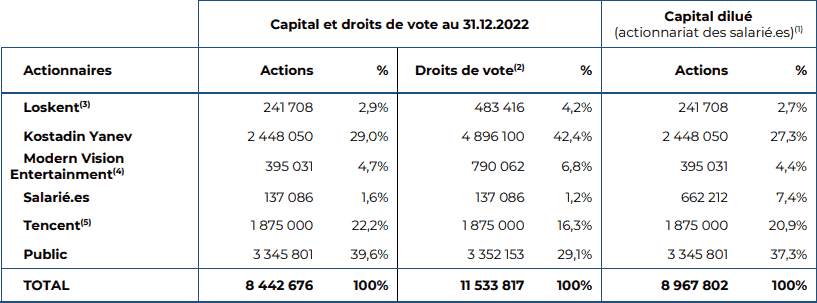

Avant la levée de fonds

(1) Dilution maximale théorique

(2) Obtention des droits de vote double le 10 janvier 2020

(3) Société contrôlée par Oskar Guilbert

(4) Société contrôlée par Kostadin Yanev

(5) Détenu indirectement par l'intermédiaire d'une société affiliée

Après la levée de fonds

(1) Dilution maximale théorique

(2) Obtention des droits de vote double le 10 janvier 2020

(3) Société contrôlée par Oskar Guilbert

(4) Société contrôlée par Kostadin Yanev

(5) Détenu indirectement par l'intermédiaire d'une société affiliée